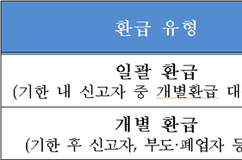

국세청, 법정지급 기한보다 20여일 앞당겨 지급 회사에서 지급명세서 10일까지 제출시 18일에 일괄환급 기한후 신고 또는 부도·폐업시 31일까지 개별환급 13월의 월급, 연말정산 환급금이 법정 지급기한보다 한 달 가까이 앞당겨 지급된다. 국세청은 어려운 경제 상황에서 근로자에게 실질적인 도움을 제공하기 위해 2025년 귀속 연말정산 환급금 지급 일정을 법정 지급기한인 4월9일보다 20여 일 앞당겨 3월18일 지급한다고 6일 밝혔다. 오는 18일 지급되는 연말정산 환급금은 회사가 원천세 신고서와 근로소득 지급명세서를 3월10일까지 제출한 경우로 일괄환급에 해당한다. 반면, 신고기한을 경과해 원천세 신고서 및 지급명세서를 제출하거나, 신고내용에 검토가 필요한 경우에는 지급 요건을 검토한 이달 31일까지 개별환급을 통해 지급한다. 근로자는 환급금 내역을 회사에서 발급한 원천징수영수증이나, 국세청 홈택스·손택스에서 조회되는 지급명세서를 통해 확인할 수 있다. 국세청 관계자는 “회사가 환급 신청을 하지 않고 2026년 2월 급여에서 원천징수해 납부할 세액과 정산하거나, 기업의 유동자금으로 미리 지급하는 경우 근로자가 실제로 환급받는 날은 회사별로 차이가 있을 수 있다”며, “회사의 지급하는 환급금 일정은 소속 회사에 문의 해 줄 것”을 당부했다. 회사가 부도·폐업했거나, 임금을 체불하는 등 회사를 통해 환급받는 것이 어려운 근로자는 오는 23일까지 국세청 홈택스 또는 관할세무서에 서면으로 연말정산 환급금 지급을 직접 신청할 수 있다. 근로자가 직접 환급할 수 있는 요건으로는 회사가 연말정산분 원천세 신고서와 근로소득 지급명세서를 제출하고, 매월 또는 반기별로 근로소득세를 납부하는 등 체납하지 않아야 한다. 또한 회사의 부도·폐업·임금 체불로 근로자에게 환급금을 지급하는 것이 사실상 불가능한 상태여야 한다. 이같은 사유에 해당하는 근로자는 홈택스 ‘(부도·폐업기업) 근로자 연말정산 환급금 신청서’ 화면에서 근로자 본인·회사의 인적사항 등을 기재해 손쉽게 환급을 신청할 수 있으며, 해당 화면에서 서식을 내려받아 작성한 후 세무서에 서면으로 신청할 수 있다. 국세청은 근로자가 직접 신청한 환급금 신청서를 검토한 후 앞서와 같은 요건을 충족할 경우 연말정산 환급금을 회사에 지급하지 않고 근로자에 3월31일까지 지급한다. 한편 기존에 신고한 환급계좌가 없는 회사는 원천징수세액환급신청서 제출시 환급받을 계좌를 기재하거나, 환급금 지급일로부터 최소 3일전까지 홈택스 또는 서면으로 계좌개설 신고서를 제출해야 한다. 세무대리인이 있어도 계좌 신고는 납세자가 직접 해야 하며, 한국은행과 국고수납대리점계약을 체결하지 않은 은행 계좌로는 환급되지 않는다. 신고한 환급계좌가 2개 이상인 경우에는 ①원천징수세액환급신청서에 기재된 환급계좌, ②개별 세목(근로·기타·사업소득 등)에 대해 환급계좌개설 신고한 계좌, ③모든 세목에 대해 환급계좌개설 신고한 계좌 등의 순서로 환급금이 지급된다. 또한 신고한 계좌가 해지됐거나 계좌 오류로 입금을 불가능한 경우에는 국세청이 발송한 국세환급금통지서를 수령해 우체국에서 현금으로 지급받을 수 있다. 한편, 회사가 근로소득세를 체납해 환급액이 전액 충당되거나 원천징수이행상황신고서 또는 지급명세서가 제출되지 않아 환급 신청 적정 확인이 불가능한 경우 환급금이 지급되지 않을 수 있다. 이처럼 회사가 연말정산 결과 발생한 환급금을 지급하지 않은 경우라면 근로자는 고용노동부에 임금체불 진정을 제기할 수 있으며, 퇴사한 경우에는 퇴사한 날로부터 15일 이후부터 제기가 가능하다.