⏝ 신고대상자 수혜법인의 지배주주는 누구이며, 그 지배주주의 친족범위는?

- 수혜법인의 지배주주는 해당 법인의 최대주주 중에서 주식보유비율이 가장 높은 개인을 말하며, 지배주주의 친족의 범위는 지배주주의 배우자, 6촌 이내 혈족 및 4촌 이내 인척 등을 의미한다.

⏝ 과세요건 중 어느 하나를 충족하지 아니한 경우에도 증여세를 과세하는가?

- 수혜법인과 지배주주 등이 사업연도별로 △수혜법인의 세후영업이익이 있는 경우 △수혜법인의 특수관계법인거래비율이 30%(중소·중견기업은 50%)를 초과한 경우 △수혜법인에 대한 주식보유비율이 3%(중소·중견기업은 50%)를 초과한 경우 등의 과세요건을 모두 충족하는 경우에만 증여세가 과세된다.

⏝ 특수관계법인거래비율 계산시 해외소재 특수관계법인에게 용역을 수출한 금액도 제외하는가?

- 제품·상품의 수출을 목적으로 해외소재 특수관계법인과 거래한 매출액만 제외하고 있으므로 용역에 대한 수출금액은 제외되지 않는다.

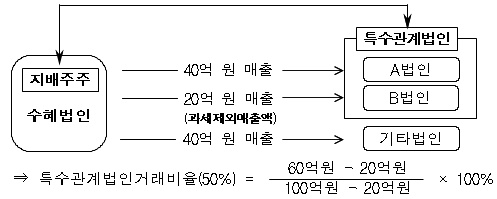

⏝ 특수관계법인과의 거래비율은 어떻게 계산하는가?

- 수혜법인의 각 사업연도 매출액에서 특수관계법인에 대한 매출액이 차지하는 비율로서 과세제외매출액을 감안해 계산된다.

|

특수관계법인거래비율 =

|

특수관계법인에 대한 매출액 - 과세제외매출액

|

× 100

|

|

수혜법인의 사업연도매출액 - 과세제외매출액

|

⏝ 과세제외매출액에는 어떤 매출액이 해당되는가?

- △중소기업인 수혜법인이 중소기업인 특수관계법인과 거래한 매출액 △수혜법인이 본인의 주식보유비율이 50% 이상인 특수관계법인과 거래한 매출액 △수혜법인이 본인의 주식보유비율이 50% 미만인 특수관계법인과 거래한 매출액에 그 특수관계법인에 대한 수혜법인의 주식보유비율을 곱한 금액 △수혜법인이「독점규제 및 공정거래법에 관한 법률」에 따른 지주회사인 경우로서 수혜법인의 자회사 등과 거래한 매출액 △수혜법인의 상품·제품 해외수출금액(중소·중견기업은 국내수출금액도 포함) △법률에 따른 의무적 매출액 등에 해당하는 금액으로서 특수관계법인과의 거래비율을 계산할 때 수혜법인의 사업연도매출액과 특수관계법인에 대한 매출액에서 각각 제외해 계산한다.

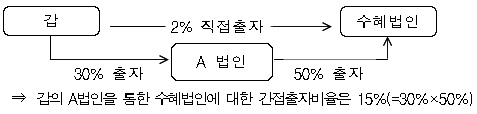

⏝주식 간접출자비율은 어떻게 계산하는가?

- 수혜법인에 직접출자한 경우만 고려할 경우 제3의 법인을 이용한 조세회피 우려가 있어 간접출자를 포함하는 것으로서 그 출자비율 계산방법은 사례와 같다.

⏝ 증여의제이익은 어떻게 계산하는가?

- 수혜법인의 세후영업이익을 기준으로 특수관계법인거래비율과 주식보유비율을 감안하여 계산하되, 법인유형과 배당금 발생 여부에 따라 다르게 계산해야 한다.

|

|

배당소득 유무에 따른 증여의제이익 계산

|

|

|

|

| |

|

㉠ 사업연도말일부터 신고기한까지 배당소득이 없는 경우

ㅇ 세후영업이익 × [특수관계법인거래비율 - 15%(50%*)] × [주식보유비율 - 3%(10%*)]

* 수혜법인이 중소·중견기업인 경우에 적용

<사례> 수혜법인(일반법인)의 세후영업이익 1억 원, 특수관계법인거래비율 70%, 주식보유비율 20%인 경우

⇒ 1억 원 × (70% - 15%) × (20% - 3%) = 935만 원

㉡ 사업연도말일부터 신고기한까지 배당소득이 있는 경우(ⓐ-ⓑ)

ⓐ 세후영업이익 × [특수관계법인거래비율 - 15%(50%*)] × [주식보유비율 - 3%(10%*)]

ⓑ 수혜법인 등의 배당가능이익, 배당금 등을 감안하여 계산한 금액

* 수혜법인이 중소·중견기업인 경우에 적용

<사례> 수혜법인(일반법인)의 세후영업이익 1억 원, 특수관계법인거래비율 70%, 주식보유비율 20%인 경우(공제대상 배당금 2백만 원)

⇒ 735만 원[= 935만 원{1억 원 × (70% - 15%) × (20% - 3%)} - 2백만 원]

| ||

⏝ 2개 이상의 수혜법인으로부터 증여이익이 발생한 경우 증여이익을 모두 합하여 세액을 계산해야 하는가?

- 다른 수혜법인의 증여이익을 합하여 증여세를 계산하지 않고 수혜법인별로 증여세를 각각 계산해야 한다.

<사례> 갑이 수혜법인 A와 B로부터 증여이익을 각각 4억 원, 2억 원 얻은 경우 납부해야 할 증여세액은? 90백만 원

* A·B법인별 증여세 신고서 2개를 각각 작성하여 관할세무서에 제출

☞ ㉠ A법인 증여이익 관련 산출세액 : 4억 원 × 20% = 70백만 원.

납부할 세액 : 70백만 원(산출세액) - 7백만 원(세액공제) = 63백만 원

㉡ B법인 증여이익 관련 산출세액 : 2억 원 × 20% = 30백만 원. 납부할 세액 : 30백만 원(산출세액) - 3백만원(세액공제) = 27백만 원

※ A·B법인의 증여이익을 합하여 계산할 경우 세액은 108백만 원

⏝ 일감몰아주기 증여세로 과세된 부분은 해당 주식을 양도할 때 이중과세는 어떻게 조정되는가?

- 일감몰아주기 증여세가 과세된 부분은 해당 주식의 취득가액에 더해서 주식의 양도차익을 계산하므로 과세대상 양도소득이 줄어든다.

|

양도차익 = 양도가액 - [취득가액 + 증여의제이익 ×

|

양도 주식수

|

]

|

|

보유 주식수

|

<사례> 수혜법인의 주식 10,000주를 취득(취득가액 6억 원)하여 보유하다 5,000주를 양도(양도가액 10억 원)한 경우 양도차익은?

* 해당 주식을 양도하기 전까지 일감몰아주기 증여세로 과세된 증여의제이익 2억 원이 있음.

|

양도차익(6억 원) = 10억 원 - [3억 원 + (2억 원 ×

|

5,000주

|

) ]

|

|

10,000주

|

⏝ 수혜법인의 유형별 현황은?

|

법인 유형

|

'14년(추정)

|

'13년(실적)

|

증감(비율)

|

|

합 계

|

1,900

|

6,089

|

△4,189(△68.7%)

|

|

상호출자제한

기업집단

|

200

|

177

|

23(+12.9%)

|

|

일반법인*

|

1,050

|

1,507

|

△457(△30.3%)

|

|

중소기업

|

650

|

4,405

|

△3,755(△85.2%)

|

* ‘중견기업’의 '13년(실적) 통계가 구축되지 아니하여 일반법인에 포함하여 계산